亚马逊总裁贝索斯曾经问巴菲特,您的投资体系如此简单,为什么其他人不愿意像您一样呢?

巴菲特:没有人愿意慢慢变富。

巴菲特说,投资很简单,但并不容易。

小金理解,这里的并不容易,指的就是投资者很难在投资中

克服“人性的弱点”

,让理性指导投资。

今天,小金为您列举的这三个“反直觉”定律,正是很多投资者在投资中容易犯的错误。希望通过今天的分享,能够帮助你认清“人性的弱点”,让投资更理性、更有逻辑、更科学。

01

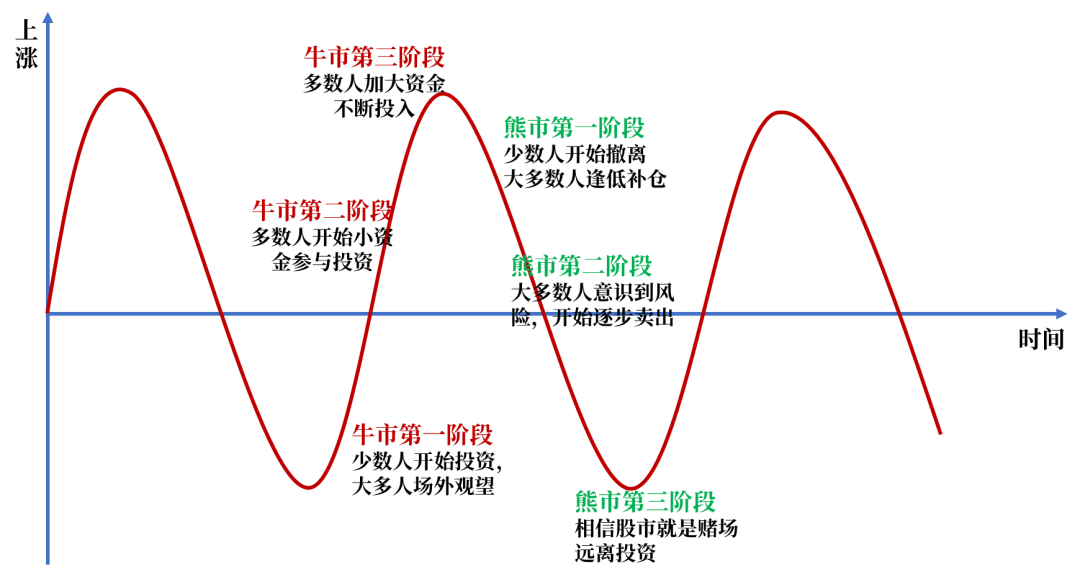

第一定律:盈亏反直觉

投资中,我们很容易发现这样一个事实,在市场高涨的牛市后期,风险不断积聚的时候,投资者不仅没有提高风险意识,而是不断加仓买入,担心错过;而在市场萧条的估值低点,风险已经获得充分释放,未来盈利可能成为大概率的时候,投资者反而远离市场,害怕做错。这就是典型地跟着感觉走。

投资行为与市场变化图

![]()

(图片内容仅供参考,不代表市场未来走势,也不作为投资建议)

所以,我们在投资的过程中不要跟着感觉走势,而是要

根据市场整体估值的变化

,周围投资者投资情绪的变化,“逆人性,顺理性”。在市场

相对高点

,

提高风险意识

;而在市场

相对低点

,

静待市场反转

。

02

第二定律:努力反直觉

天道酬勤,越努力越幸运。这似乎已经成为很多人的人生信条。确实,在现实生活中,在我们各自的工作岗位中,努力能够极大提高成功的概率。但是,在投资中,却不一定成立。

因为,投资是一件非常

专业的工作

。比如,要想真正研究好行业趋势和上市公司质量,不仅需要基金经理具有研读财报、行业报告、透过数据发现企业真实经营的能力。同时,还要有时间去上市公司现场调研,通过实地考察、走访、业内交流、高管沟通,了解一家上市公司的投资价值。而普通投资者,受限于专业知识、研究时间、调研能力以及工作能力圈,对于上市公司的现场调研,一手资料掌握远不如专业的投研团队。

正所谓,闻道有先后,术业有专攻。投资,还是要

相信专业的力量

。

其实,对于大部分人而言,投资本身就是能力圈范围外的事情,不如

交给信任的基金经理

,让专业的机构帮助我们投资,分享中国经济发展的红利。

03

第三定律:智商反直觉

股市有“一赢二平七亏本”的说法,讲的是投资中大部分人是亏钱的。但是,为什么依然有不断的新股民入市呢?因为,大部分人觉得“我的智商比平均值高”。

投资基金也是如此。很多投资者觉得自己比别人更厉害,能够战胜大多数人,获得比平均值更多的收益。很多投资者认为自己,能够精准择时,所以不断追涨杀跌;能够通过短期博弈赚更多,所以不断炒作“基金”;能够预判市场走势,所以敢于不断加杠杆。但研究发现,正是这些原因造成了一些“基金赚钱,基民不赚钱”的现象。

作为一名普通的基民,我们要有“

弱者思维

”。我们要承认,相比于专业的机构投资者,自己是“资本丛林”中的弱者。承认自己没有天赋异禀,大概率战胜不了专业的机构投资者;承认自己没有预判市场走势的能力,通过不断择时很难赚钱;承认自己容易受情绪影响,很难克服人性的弱点,加杠杆投资很容易失控。

有了“弱者思维”,我们就能够坦然面对短期市场的变化,不会因为看见别人的基金赚钱多而焦虑,也能够更好地

坚持长期投资理念

。

其实,承认自己是“弱者”,寻找专业机构这样的“强者”帮助自己理财,才是“弱者”真正强大所在。

正所谓,君子性非异也,善假于物也!

总结:投资就像减肥,原理都很简单。但是做好,没有捷径可言。只有真正实现“逆直觉”投资,才能让投资变得简单,才能让基金的收益率真正成为自己的回报率。

风险提示:本资料所引用的观点、分析及预测是在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金管理人承诺以诚实守信、勤勉尽责地原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

(作者:金鹰基金 )

声明:本文由21财经客户端“

南财号

”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。